Książki o finansach osobistych: jak zarządzać swoimi pieniędzmi w XXI wieku

W dobie nieustannej zmienności rynków finansowych oraz rosnącej świadomości konieczności planowania swojej przyszłości finansowej, książki o finansach osobistych zyskują na popularności. W XXI wieku, kiedy to dostęp do informacji jest praktycznie nieograniczony, a technologie finansowe (fintech) rewolucjonizują sposób, w jaki zarządzamy naszymi pieniędzmi, wybór odpowiednich strategii finansowych staje się kluczowy. Artykuł ten ma na celu przybliżenie czytelnikom najlepszych książek o finansach osobistych, które oferują sprawdzone metody zarządzania kapitałem, pomagają w efektywnym oszczędzaniu oraz inwestowaniu, a także uczą, jak unikać pułapek zadłużenia. W erze cyfrowej, gdzie każdy ma dostęp do niezliczonych narzędzi finansowych, odpowiednia wiedza i umiejętności zaczerpnięte z literatury mogą być kluczem do finansowej niezależności i bezpieczeństwa.

Podstawowe zasady finansów osobistych w nowoczesnej gospodarce

W dzisiejszym szybko zmieniającym się świecie gospodarczym, podstawowe zasady finansów osobistych zyskują na znaczeniu, pomagając jednostkom w efektywnym zarządzaniu swoimi zasobami. W kontekście XXI wieku, utrzymanie zdrowej równowagi między oszczędzaniem a inwestowaniem staje się kluczem do finansowej stabilności i wzrostu. Oszczędności zapewniają poduszkę bezpieczeństwa na wypadek nieprzewidzianych wydatków, podczas gdy inteligentne inwestycje mogą przynieść pasywne dochody i zabezpieczenie na przyszłość. Książki o finansach osobistych podkreślają, jak ważne jest, aby już na wczesnym etapie życia zacząć planować i realizować strategie finansowe, które umożliwią osiągnięcie długoterminowych celów, takich jak emerytura czy zakup domu.

Drugim fundamentem, na który zwracają uwagę nowoczesne poradniki finansowe, jest świadome zarządzanie długiem. W erze łatwo dostępnego kredytu, kluczowe staje się rozróżnienie między „dobrym długiem”, który może generować wartość (np. kredyt hipoteczny czy inwestycyjny) a „złym długiem”, który obciąża budżet i nie przynosi korzyści (np. długi na kartach kredytowych). Ekspertyzy z książek o finansach osobistych podkreślają, że efektywne zarządzanie długiem wymaga nie tylko regularnej spłaty zobowiązań, ale również strategicznego planowania i unikania nadmiernego zadłużania się. Pozwala to nie tylko na zachowanie zdrowia finansowego, ale również na budowanie pozytywnej historii kredytowej, co w przyszłości może otworzyć drogę do lepszych warunków finansowania.

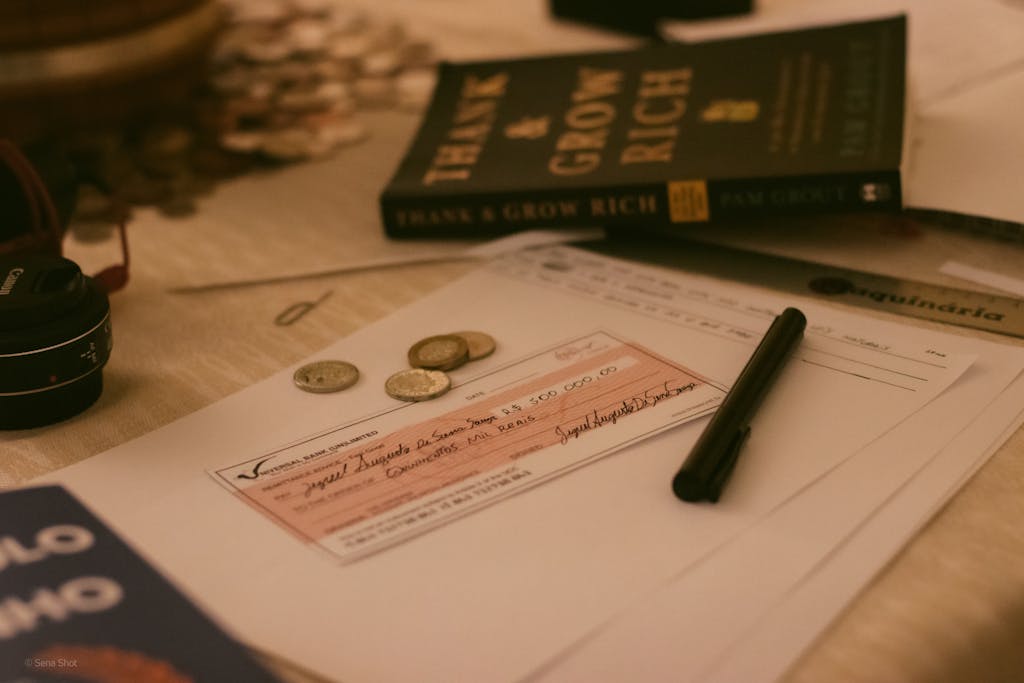

Najlepsze książki o zarządzaniu finansami: Przewodniki i poradniki

W dobie dynamicznie zmieniającego się świata finansów, zarządzanie własnymi zasobami finansowymi staje się kluczowym elementem prowadzącym do finansowej stabilności i niezależności. Najlepsze książki o zarządzaniu finansami oferują nie tylko teoretyczne podstawy, ale też praktyczne porady, które można zastosować w codziennym życiu. Przewodniki te skupiają się na różnorodnych aspektach finansów osobistych, od oszczędzania, przez inwestowanie, po planowanie emerytalne. Cenione przez czytelników za ich pragmatyzm i dostępność języka, poradniki te stanowią nieocenione źródło wiedzy dla każdego, kto chce poprawić swoją sytuację finansową i zrozumieć złożoność współczesnych rynków finansowych.

Wybierając poradnik o zarządzaniu finansami, warto zwrócić uwagę na jego aktualność i dopasowanie do indywidualnych potrzeb. Książki takie jak „Inteligentny inwestor” Benjamina Grahama, czy „Droga do finansowej wolności” Bodo Schäfera, niezmiennie zajmują czołowe miejsca na listach polecanych lektur. Oferują one nie tylko wiedzę na temat zarządzania osobistymi finansami, ale również inspirują do zmiany myślenia o pieniądzach i rozwijania zdrowych nawyków finansowych. Podkreślają znaczenie długoterminowego planowania oraz konieczność posiadania zróżnicowanego portfela inwestycyjnego, co w dzisiejszych czasach wydaje się być kluczem do finansowego sukcesu.

Innowacyjne metody oszczędzania i inwestowania w erze cyfrowej

W erze cyfrowej, zarządzanie finansami osobistymi zyskało nowy wymiar dzięki innowacyjnym metodom oszczędzania i inwestowania, które są szeroko omówione w literaturze na temat finansów osobistych. Automatyzacja oszczędzania jest jedną z kluczowych technik, która pozwala użytkownikom na ustawienie stałych, automatycznych przelewów na swoje konta oszczędnościowe lub inwestycyjne. Ta metoda minimalizuje pokusę wydania pieniędzy, zamiast oszczędzać je, i zapewnia stały wzrost kapitału. Ponadto, wiele aplikacji finansowych oferuje narzędzia do śledzenia wydatków i budżetowania, co pomaga w lepszym zarządzaniu finansami i identyfikacji obszarów, w których można zaoszczędzić więcej pieniędzy.

Z kolei w zakresie inwestowania, cyfrowe platformy inwestycyjne i roboty doradcze (robo-advisors) zrewolucjonizowały sposób, w jaki indywidualni inwestorzy mogą rozmieszczać swoje środki. Te innowacyjne narzędzia oferują dostosowane do profilu ryzyka użytkownika portfele inwestycyjne, które są automatycznie zarządzane i dostosowywane, aby maksymalizować potencjalne zyski przy minimalnym zaangażowaniu ze strony inwestora. To otwiera przed indywidualnymi inwestorami drzwi do dywersyfikacji inwestycji i dostępu do rynków, które wcześniej były zarezerwowane dla dużych instytucji finansowych. Dzięki temu, zarówno nowicjusze, jak i bardziej doświadczeni inwestorzy mogą skorzystać z możliwości, jakie oferują globalne rynki finansowe, zachowując przy tym kontrolę nad swoimi inwestycjami i strategią oszczędnościową.